【牛市启航】技术飞跃+政策护航,NGS驱动测序产业以“超摩尔定律”发展

|

本文通过分析基因测序行业的特殊属性和监管模式,以呈现现阶段行业竞争的业态与格局,尤其对产业中下游测序服务和临床应用领域进行了较为详细的研究和探讨,并针对产业链不同参与者的成长逻辑,推演未来行业的发展趋势,梳理了相关板块尤其是上市公司参与者的投资机会。

|

4月11日,沪深两市呈现放量上涨的走势,早盘券商股全线高开,三大股指也大幅高开,沪指重新回到了3000点上方,两市累计78家(包 括ST股)涨停,尤其是基因测序(精准医疗)、医疗器械服务等板块涨幅居前。其中与精准医疗相关的的桂林三金(002275)、佐力药业(300181)、昌红科技(300151)、北陆药业(300016)、千山药机(300216)、迪安诊断(300244)、安科生物(300009)、新开源(300109)、达安基因(002030)、荣之联(002642)等涨停。

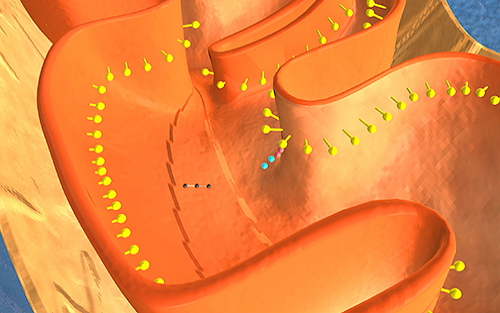

广发证券医药分析师报告指出,目前精准医疗的全球市场规模已经突破600亿美元,其中精准诊断领域100亿美元,精准治疗领域 500亿美元。今后5年,全球精准医疗市场规模还将以每年15%的速率增长,国内增速将超过20%。

在国外,近期美股最为瞠目结舌的事情就是精准医疗领域的Celator制药有限公司的新药VYXEOS(CPX-351,阿糖胞苷/柔红霉素脂质体注射剂)经三期临床证实能让急性髓系白血病(AML)高危患者(二级)总体存活率显著提高,于是公司股价只用了18个交易日就从1.68美元/股上涨到了最高的 13.9美元/股,18天暴涨了接近10倍。

同日,兴业证券医药生物团队分析师徐佳熹、项军等人发布了基因测序行业深度报告 ——《解码生命,精准基石》。生物探索编辑摘录了报告里的部分内容。

技术飞跃+政策护航,测序成为精准医疗基石

基因测序技术由来已久,第一代测序技术已经发展成为鉴定 DNA 序列的金标准,而快速、低成本、高通量的基因测序方法的出现则极大地推动了科研的进步。新一代基因测序(Next Generation Sequencing,NGS,又叫“二代测序”或“高通量测序”)作为一种划时代的测序技术革命,使基因测序商业化进入临床应用成为可能,并有效解决了传统医学的痛点(由“同病同治”到“同病异治”),奠定了未来精准医疗的基石;同时二代测序在近年已发展较为成熟的 IVD 领域呈现出突出的比较优势,逐步成为未来行业发展的新方向和增长驱动力。

技术突破和政策推动,是促使基因测序从实验室走进临床和公众视野,并被产业和资本追逐热捧的两大决定性因素:其中技术的突破和革新使得基因测序可以实现快速、低成本和高通量从而符合了应用端的普及推广和消费端的价格承受能力;同时行业政策的松绑和推动,使得监管责任逐步明确和应用端逐步标准化规范化,从而使阻碍基因测序技术实现商业应用领域渗透的两大瓶颈得以成功突破。从商业化角度来看,测序是一种工具,所对接的临床应用领域市场空间巨大,未来基因测序行业的快速增长和持续繁荣将是大势所趋。

突破传统医学痛点,引领精准医疗时代到来

传统医学主要依赖临床医生个人从业实践经验,结合客观的临床资料和知识,给予症状相同的患者标准化的治疗意见,但实际疗效因个体化差异而不尽相同。基因测序对 DNA 序列进行分析,构建大样本量的基因组数据库,结合个体生活信息、临床数据,以此来了解疾病的发病机制和用药机理,并帮助临床为不同个体提供精确合理的疾病预防干预、诊断治疗、用药指导和健康管理,这种个性化的医疗正是奥巴马倡导的“精准医疗”的精髓所在。简单来说,与传统医学相比,精准医学有望成为治疗效果最大化和副作用最小化的一门定制、量化的医疗模式。

根据 BCC Research 预测,2015 年全球精准医疗市场规模近 600 亿美元,今后 5年年增速预计为 15%,是医药行业整体增速的3至4倍。精准医疗是医疗健康时代的产物,是未来生物医药产业发展的确定性趋势,基因测序作为精准医疗的基石,有望引领行业持续向上和繁荣。

政策破冰暖风频吹,产业爆发指日可待

基因测序发展的另一块基石,便是行业政策面的支持,促进行业向标准化和规范化发展,尤其是对于应用端消费级产品的标准化。政府和相关机构保持了多年的谨慎态度,在近年开始频吹暖风,支持行业健康规范有序地发展。早期野蛮发展,监管趋严早期基因测序行业在缺乏监管之下野蛮发展,导致行业乱象丛生。出于促进行业规范化的考虑,政府层面监管开始趋严。

2013年11月,在个人DNA检测领域最负盛名的美国23andMe公司推出的个人 DNA 检测服务被FDA叫停;2014年1月CFDA 首先对基因测序的相关产品进行了分类界定,2月份突然叫停所有的基因检测项目和基因测序仪生产,基因测序行业突然失去方向停滞不前,进入了“冰河世纪”。

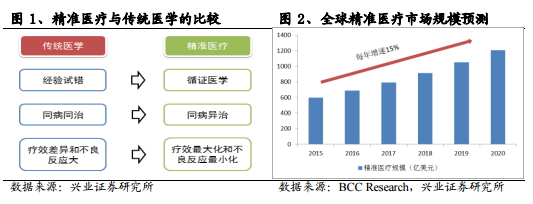

美国:双通路实现转化医学,CLIA 模式独具匠心

美国对基因检测技术采用了有效兼顾监管和鼓励创新的 LDT(实验室自制试剂)模式。在此模式下,只要是有CLIA(临床实验室改进修正案)执照的实验室,其研发的产品和技术服务就可以合法进入临床,合理收费。实验室取得 CLIA 标准相关认证后,检测结果即可用于指导临床诊疗。

在美国,基因测序产品如果转入临床应用,通常可以走两套审核程序:第一种是FDA510K 注册认证,主要负责审核医疗器械和试剂;另一种行业监管模式就是CLIA 认证,在国内也叫参比实验室认证。CLIA 认证是美国临床实验室委员会颁发的实验室资质证书,规定了临床诊断实验室操作的规范,实验结果的准确性、可靠性。

通过CLIA 认证的实验室,就可以有资格使用二代测序技术对临床样本进行检测。该管理方式自实施以来,得到了患者、医院、第三方临检中心、保险公司的广泛认可,目前美国有近25万个CLIA 实验室。CLIA 实验室主要接受政府机构CMS( dicare & Medicaid Services)监管,FDA 管理公司生产出来的产品,而CMS 则管理实验室服务。

如果没有CLIA 实验室机制,新技术只有通过了FDA才能进入临床,美国四个提供无创产前诊断的公司,无一例外都是走的CLIA 通路。总之,CLIA 认证是解决了基础研究和临床应用之间低效率转化甚至脱节的一剂良方,对转化医学和研究成果转化有非常重要的意义。

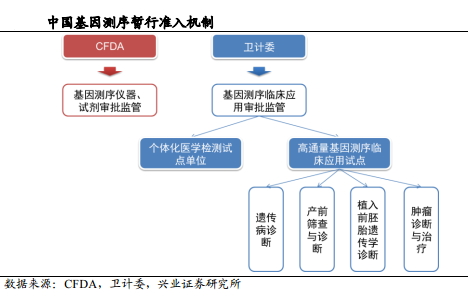

中国:规范监管职责,公布试点名单,出台标准化指南

2014年2月,国家卫计委、CFDA 联合叫停基因检测,相关部门出台文件明确了基因测序行业的双重监管属性,所用的仪器设备归口 CFDA 报批管理,临床领域的使用归口卫计委或属地管理。3月份卫计委随即出台了《关于开展高通量基因测序技术临床应用试点单位申报工作的通知》,拉开了基因测序行业临床应用规范化的大幕。

从2014年6月到 2015 年3月,CFDA 先后批准华大基因、达安基因等公司的测序仪和测序产品,卫计委先后正式授牌“个体化医学检测试点单位”(3 家),确定首批高通量测序技术临床应用试点单位(7 家),其中包括5家第三方医学检验所华大、达安、博奥、安诺优达和爱普益,同时陆续公布了临床应用首批四大领域:遗传病诊断、产前筛查与诊断、植入前胚胎遗传学诊断、肿瘤诊断与治疗。

我国 NGS 临床试点制度的推行参考的正是美国 CLIA 认证制度,即要求试点单位内部有严格的质量控制,并且相关工作人员需经培训合格上岗,则不受CFDA 对仪器和试剂的注册限制。

到2015年7月,国家发改委发布《关于实施新兴产业重大工程包的通知》,将在2015至2017年建设30个基因检测技术应用示范中心,以开展遗传病和出生缺陷基因筛查为重点,推动基因检测技术普及和产业化。同时卫计委医政医管局出台的《药物代谢酶和药物作用靶点基因检测技术指南(试行)》和《肿瘤个体化治疗检测技术指南(试行)》文件,则有效解决了药物基因组学和肿瘤个性化治疗的行业标准缺失的问题。

产业上游:外资寡头垄断格局短期难以打破

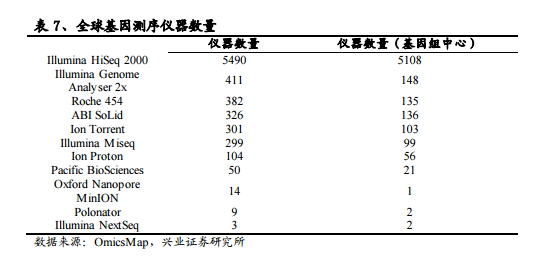

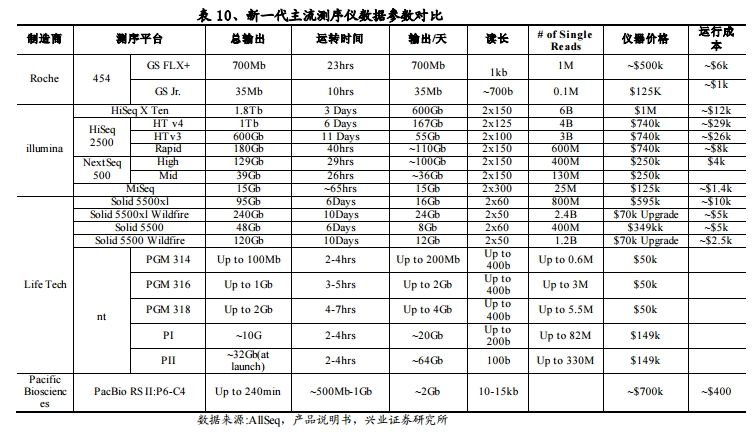

上游呈现明显的寡头竞争格局基因测序的产业上游目前是整个产业毛利率最高的部分,并且因为仪器精确度等要求相应技术壁垒较高,而全球测序行业巨头Illumina和Life Technologies(2013年被 Thermo Fisher 收购)经过多年深耕已经牢牢把握上游仪器生产和配套试剂耗材的销售,呈现出寡头垄断的市场格局。

从全球市场来看,Illumina和Life Technologies 两家企业为目前主流测序仪供应商,市场占有率分别为 71%和 16%,合计占据近 90%的市场份额,而曾经身为三巨头之一的Roche在 2013年宣布退出NGS领域后,通过收购Genia Technologies直接布局第四代基因测序,意图实现通过技术跨越实现弯道超车。

目前国内企业通过各种方式积极布局上游测序仪的生产和认证,以期摆脱上游供应商对成本的控制,提高上下游议价能力。从当前来看,国内企业通常通过过与国外仪器生产商合作,授权或买断产品,到国内贴牌的模式(OEM)和是自主研发的模式(收购或纯自主研发)两条途径来获得仪器。

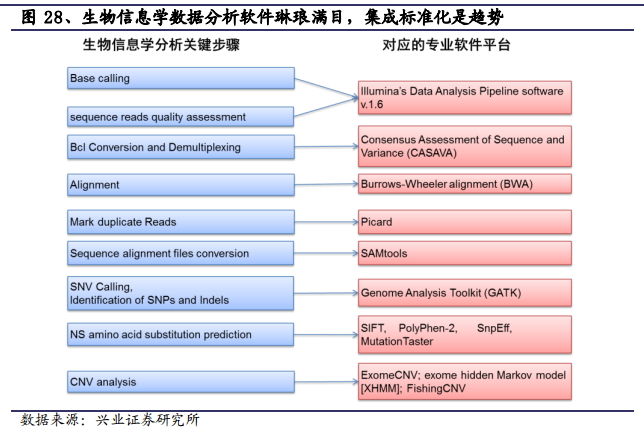

生物信息学分析是测序服务的门槛,细分市场增长迅速相对活跃

狭义的基于生物信息学的数据分析是将二代测序生成的原始数据通过数据处理和分析得到所需的基因分型(如 SNP、CNV)、插入缺失(InDel)或结构变异等,该过程需要拥有专业背景的人员、专业的生物信息学软件以及处理器级别的计算机,其中最重要的生物信息学人才相对匮乏,对新进入企业构成一定门槛。

另一方面,目前二代测序的专业分析软件已经接近标准化和流程化,更有上游设备供应商为非专业背景客户提供了诸如基于 Windows 系统的一键式整合软件。因此,该细分市场虽然增长迅速,但空间不够大,而且面临下一代测序技术可能省却或简化生物信息学环节的风险。

牛市启航,基于NGS的肿瘤诊疗领域市场规模估算

从全球来看,2012年全球约诊断1400万例新增癌症病例,预计至2032年,每年新发癌症病例将增长至 2200 万例;与此同时,癌症致死人数也将从每年约820万人增长至每年约 1300万人。根据国内最新统计数据显示,2015年中国预计有429.2万例新发肿瘤,病例和 281.4 万例死亡病例。

恶性肿瘤发病率在 40 岁之后呈现随年龄不断提高的趋势,这就意味着潜在的肿瘤筛查客户群体相当庞大;同时随着生活水平的提升,居民健康消费观念和意识逐步提高,在商业推广的刺激下,未来肿瘤相关的筛查和个性化诊疗市场前景广阔。

伴随诊断最早开始于 1998 年 FDA 批准的抗癌药物赫赛汀,该药为基因泰克的重磅靶向单抗药物,年销售额超 50 亿美元,用于治疗 HER2 过表达的乳腺癌患者,但乳腺癌患者中仅有 1/4 的人存在 HER2 突变,实际上对于大多数人来说该药并非明智选择。

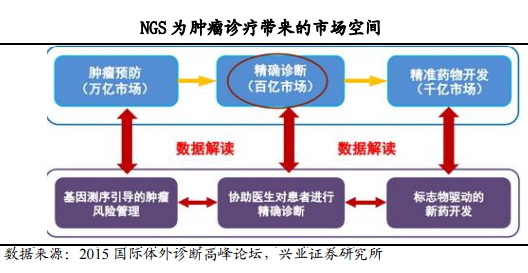

伴随诊断属于目前欧美流行的个性化用药技术方案,预计未来以基因测序引导的肿瘤风险管理(早筛、早诊、预后)将形成万亿级别的肿瘤预防市场;协助医生对患者进行精准诊断(个性化用药、疗效监控、耐药监测)将形成百亿级别的精确诊断市场;以标志物驱动的新药研发将形成千亿级别的精准药物开发市场。

关于早期筛查:我国40岁以上中老龄群体约5.5亿人,保守假设早期筛查渗透率在5%(乐观20%),测序服务价格1万元(一般单个位点几百元不等,按照套餐价格平均1万),预计肿瘤筛查市场2750亿元,乐观估计万亿以上。

关于个性化用药:根据我国肿瘤发病率推算,目前我国肿瘤患者约为400万人,最新数据显示每年新发肿瘤病例约为400万例,死亡病例约为280万例。假设肿瘤患者人数每年增长10%,则到2020年我国肿瘤患者人数将达到650万人。假设肿瘤个性化用药检测的渗透率达到 30%或 80%,基因检测的价格平均为3000元每次,则该领域市场容量保守为60亿元;乐观估计在150亿元左右。

需要指出的是,虽然肿瘤的早筛市场空间更大,但是从客户接受程度和推广进展来看,肿瘤早筛市场由于临床明确的标准化的基因靶点数据库尚未建立,且对普通健康人群的市场教育尚需时日;而针对肿瘤患者的个性化用药市场由于存在一定的刚需,且患者对价格相对不敏感而更易实现突破,这也是当前肿瘤基因检测领域在临床开展较为广泛的细分市场。