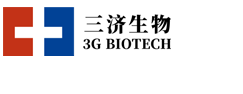

精准医疗=精准诊断+精准治疗。精准医疗一词始自2015年1月美国总统奥巴马先生的一次国情咨文。我们认为精准医疗不仅仅是简单DNA测序应用,一切就个体化差异(包括DNA、组织结构、中医概念中的体质、疾病部位等)的诊断和治疗技术手段都属于精准医疗范畴。2015年3月,科技部召开国家首次精准医学战略专家会议,提出了中国精准医疗计划,计划指出,到2030年前,我国将在精准医疗领域投入600亿元。自此,国内外医药巨头进军精准医疗领域的报道不断。

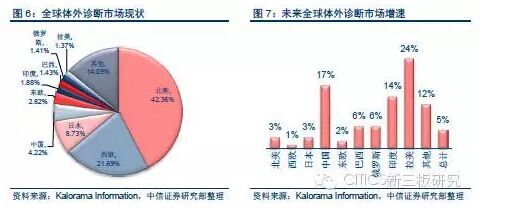

精准诊断可对疾病进行预判,更可为治疗选择提供依据。现阶段,我国体外诊断产品市场在全球市场中占比仅为4.2%,短报证周期和基于经销和临检中心的可复制模式推动产业高速发展。从2010年开始,我国体外诊断行业市场规模从122亿元,快速增长至2013年的215亿元,复合增长率达20.79%。国内体外诊断市场格局尚未形成,有产品先发优势的公司将受益于进口替代趋势。体外诊断细分领域中分子诊断因其更贴近DNA水平,有助于医生精准地针对不同基因型病人开处不同耐受、吸收和疗效程度的药物。精准诊断技术风口转向精准检测,产业链横纵向整合迈入分子诊断新时代。

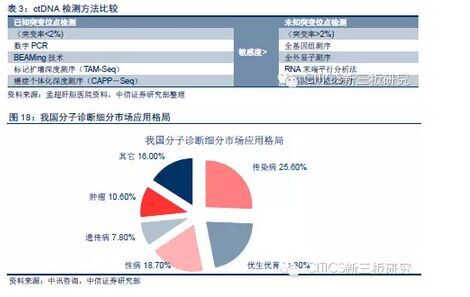

分子诊断市场高速发展,CTC、PDX、CtDNA技术迎风而起。目前我国分子诊断行业仍处于发展初期,2014 年市场规模预计为18.3 亿元,同比增速22.13%。未来3-5年,我们预测行业将以25%的CAGR发展。分子诊断技术可以从最小的基因层面对疾病做出诊断,以CTC、ctDNA、PDX等无创体外技术为代表的分子诊断试剂将随着人口老龄化、医疗模式的转变而快速发展。随着技术不断升级和医疗准入的不断开放,从事分子诊断业务的新三板公司吉玛基因、致善生物、益善生物、之江生物有望获得巨大市场空间。

基因检测技术指导医生对不同基因型病人开具精准药方。现阶段基因检测技术中,二代测序及数字PCR保持50%的强劲市场增速。根据Illumina的测算,基因检测在肿瘤应用领域市场规模将达到120亿美元,占比60%;婚前、孕前、产前及新生儿基因检测的市场占比可达为10%。在整个基因测序产业链中,处于中游的测序服务提供商将凭借其独有的技术占据产业链核心环节。产业现阶段处于爆发式增长期,医生对基因型指导用药的观念尚在培育阶段。因此具有先发优势的企业,例如百傲科技料将在市场中获取领先地位。

风险因素:1)技术升级风险;2)市场竞争加剧风险;3)经济下行影响。

市场判断和投资策略:体外诊断行业在病人基数提升、国家政策扶持,技术进步的驱动下有望维持快速增长趋势,需求刺激和医疗开放背景下该领域成长出优质公司值得期待。体外诊断行业中分子诊断使用范围、适用人群广,能够贴合患者自身指标情况,精准选择药物,未来市场潜力巨大。建议按照两大主线关注新三板精准诊断公司,包括:(1)分子诊断市场高速发展,看好拥有CTC、ctDNA等潮流技术的公司,包括:吉玛基因、益善生物、致善生物、之江生物、兰卫检验;(2)为精准医疗提供一众杀手级技术的基因检测平台的企业,三板公司中推荐关注百傲科技、宝藤生物、达瑞生物。

1.1 投资逻辑

精准医疗产业随着人类对于生命科学的探索进展逐步成熟,2015年起,国内外政府不断出台的精准医疗计划更激活了这个产业。同时,由于精准医疗涉及的产业链较长,技术含量较高,因此更需要静下心来仔细梳理其发展脉络,发现具备长期价值的公司,成功掘金。

在此背景下,针对投资者关心的主要问题有三个:

一、哪些子行业是未来最具增长潜力的领域?

二、具有哪些特征的公司会在特定子领域中脱颖而出?

三、新三板和二级市场中哪些公司是吻合价值发现体系的标的?

我们尝试从比较国内外精准医疗发展情况出发,结合中国的特殊国情,通过对精准医疗行业各子领域的历史发展和技术进程进行整体梳理,为思考解答上述问题提供一些有意义的借鉴。

总结各子领域的发展状况后,我们看好精准诊断企业中拥有先进分子诊断技术的吉玛基因、益善生物、致善生物、之江生物、兰卫检验;以及为精准医疗提供一众杀手级技术的基因检测平台,推荐关注百傲科技、宝藤生物、达瑞生物、达安基因、迪安诊断。

2.精准医疗=精准诊断+精准治疗

2.1精准医疗的触角从基因测序走向各类精准诊疗技术

精准医疗是一种针对人类个体化差别而采用差异化诊断治疗的理念。该理念缘起于2015年1月,美国总统奥巴马在国情咨文关于精准医疗计划的演讲。美国财政预算计划在2016年拨付给美国国立卫生研究院(NIH)、美国食品药品监督管理局(FDA)、美国国家医疗信息技术协调办公室(ONC)等机构共2.15亿美元用于资助这方面的科学研究与创新发展。在“2015年精准医学论坛”中,我国的科学家提出了对精准医学的认识:结合现代科技手段与传统医学方法,科学认知人体机能和疾病本身,以最有效最经济最安全的医疗服务,获取个体和社会效益的最大化。精准医疗不仅仅是简单DNA测序应用,一切个体化差异(包括DNA、组织结构、中医概念中的体质、疾病部位等等差异)所涉及的技术手段都属于精准范畴。我们将精准医疗分为精准诊断及精准治疗。精准诊断指新型诊断技术通过获取病人身体内抗原或自身的分子密码,从而对临床的用药产生指导性作用的诊断方法,我们把分子诊断归入此类,其中包括CTC、ctDNA、PDX、基因测序等。另外,我们把能够对病人进行个体化差异的中西医治疗模式称为精准治疗。鉴于中药饮片对病人的阴阳五行做出最适宜的个性化诊疗,单抗和细胞治疗能精准打击肿瘤、自身免疫性疾病等重症疾病,手术机器人能精准定位手术部位,因而均归为精准治疗。2015年3月,科技部召开国家首次精准医学战略专家会议,提出了中国精准医疗计划,计划指出到2030年前,我国将在精准医疗领域投入600亿元。国内外医药巨头纷纷进军精准医疗领域。

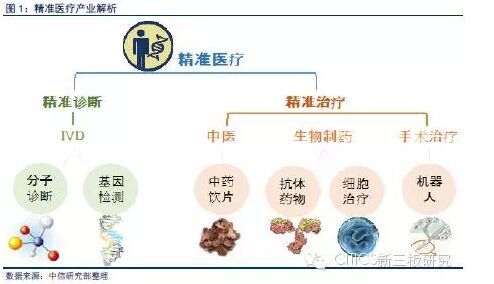

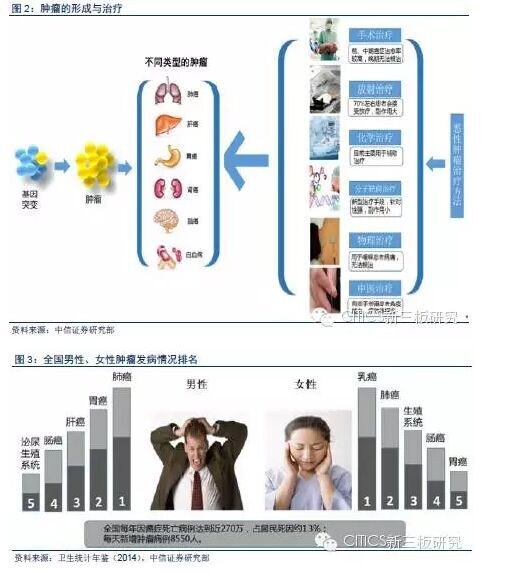

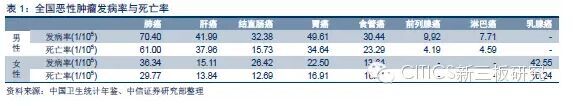

精准医疗有助于提高重症疾病的疗效,尤其是肿瘤这个世界性难题的治愈率。肿瘤是机体在各种致癌因素作用下,局部组织的某一细胞在基因水平上失去对其生长的正常调控,导致细胞异常增生形成的新生物。根据世界癌症报告估计,2012年中国癌症发病人数为306.5万,约占全球发病的五分之一;癌症死亡人数为220.5万,约占全球癌症死亡人数的四分之一。2014年中国新增癌症病例307万,约220万人死亡,分别占全球总量的21.9%和26.8%。我国死亡人数占比远高于发病人数在全球占比,除人种病种差异外,折射出治疗手段和理念的差异。

传统的恶性肿瘤的治疗方法,包括手术治疗、放射治疗、化学治疗、生物治疗、物理治疗、中医治疗等对晚期肿瘤的疗效不甚显著,患者5年生存率也较低。在肿瘤精准手段中,肿瘤疫苗、免疫检查点抑制/封锁(单抗药物)和CAR疗法正逐步承担抗癌前线的重任。2013年美国临床肿瘤学会年会上公布了PD-1抗体和PD-L1抗体的I期临床研究数据,结果显示,PD-1单抗有效率为35%,疗效超越传统药Yervoy的10%有效率。在一项107名患者参与的Nivolumab用于转移性黑素色瘤的研究中,41%的患者在三年后仍存活,与两年48%的生存率基本持平。而三年生存期对于晚期黑色瘤患者来说,是全新重大的“生的突破。

3.1医生通过诊断探知患者病情,精准诊断可对疾病进行预判,更可为差异化治疗选择提供依据

多因素催生行业发展,中国体外诊断市场在未来5年中仍将保持高速发展。我国体外诊断行业市场规模从2010年的122亿元,快速增长至2013年的215亿元,复合增长率达20.79%。我国体外诊断产品2013年市场规模占全球体外诊断产品的4.2%,考虑到我国人口占全球人口比重达20%,我们认为我国体外诊断市场总量偏低,未来市场增长可期。伴随着人口老龄化、医药改革、政府合理引导规范市场、中产阶级需求提高等积极因素,预计我国体外诊断市场的供给在未来5年中将依旧维持超过20%的增速。

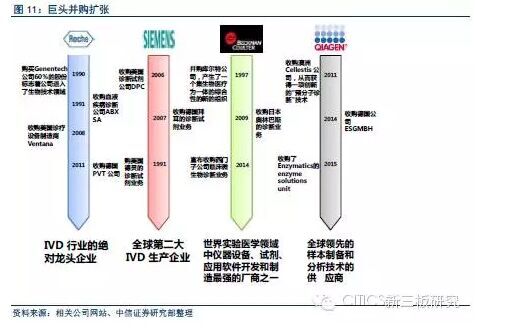

全球体外诊断市场发展于 20世纪 70年代,目前已发展成数百亿美元容量的庞大市场。行业发展成熟,技术壁垒高,市场集中度好,聚集了一批著名跨国企业,包括罗氏、西门子、雅培、贝克曼、强生、生物梅里埃、伯乐等,行业呈现出寡头垄断的竞争格局。

就国内现状来说,我国的诊断试剂产业仍处于弱小成长期,市场呈现割据竞争的格局,厂家数量多达 300-400家,年销售额过亿元的企业约 20家。实力较强的综合性企业还较少,行业排名靠前的企业主要在某一细分技术上具备竞争优势。国产商品凭借价格低、售后服务好的优势,把用户拓展进入二级医院和基层医院为主的中低端市场。在国内体外诊断市场中,达安基因、新产业、科华生物、迪安诊断、利德曼、三诺生物、贝瑞和康和华大基因组成第一梯队公司。新三板公司中璟泓科技、新产业、吉玛基因、明德生物、科新生物财务指标较为突出。

中国体外诊断市场在未来5年中仍将保持高速发展,分子诊断是含有精准概念的技术风口。临床上,按检验原理或检验方法,体外诊断主要包括生化诊断、免疫诊断、分子诊断、微生物诊断、尿液诊断、凝血诊断等,其中生化诊断、免疫诊断、分子诊断是体外诊断主要的三大领域。体外诊断行业中分子诊断因其更贴近DNA水平,从而可获得贴合疾病生理状态的信息,可适用于多项肿瘤指标、急诊适应症的筛查,有助于医生精准针对不同基因型病人开处不同耐受、吸收和疗效程度的药物,未来具有爆发式增长潜力。

为有效缩短新产品布局时间,体外诊断行业刮起并购风。在我们分析未来技术和市场潜力的过程中发现,分子生物学技术、免疫诊断技术、POCT技术因为其能精准发现病灶和指导临床用药,成为体外诊断行业未来趋之若鹜的核心技术。体外诊断行业壁垒很高,一种新技术的开发就意味着一条新产品线的拓展。对技术的渴望将带来我国体外诊断行业的并购浪潮。体外诊断提供商通过并购能在短时间内取得所需技术,补充产业布局。从历史上看,通过收购产业链上游技术,医疗公司在体外诊断市场获得了巨额利润,一个最显眼的新巨头是Inverness Medical Innovation公司。从2006年到2007年,Inverness并购了10家POCT公司。Inverness的销售收入由 2005年的4.22亿美元增长到2007年的8.32亿美元。

目前中国分子诊断行业仍处于发展初期,随着人口老龄化、医疗模式的转变,市场对分子诊断的需求将不断增加。根据《医疗机构临床检验目录》,2007年分子诊断项目仅为 28项,2013年项目增加到 148项。2014 年我国分子诊断领域市场规模预计将达18.3 亿元,同比增速22.13%。随着国家政策的扶持和需求的增长,未来几年市场年均增速估计依然高达20%以上。

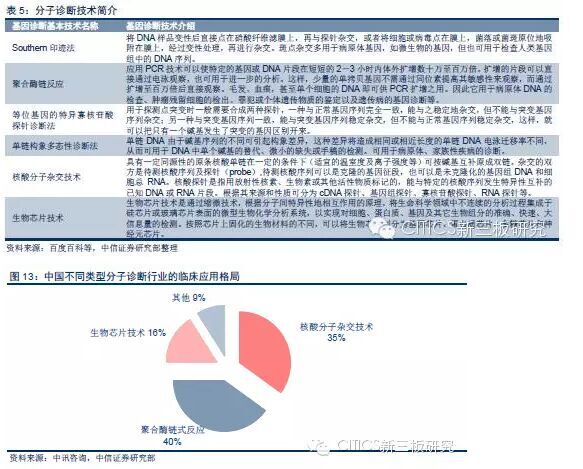

从技术上看,分子诊断技术包括聚合酶链式反应(PCR)、等温核酸扩增(INAAT)、杂交、DNA测序和NGS、生物芯片等。在这些技术中,聚合酶链式反应(PCR)是最成熟、应用最广泛的技术,占据分子诊断技术市场的份额最大,2013 年高达40%。三甲医院的检验科和中心实验室都有配备,且检验技术人员熟悉其技术操作,因此基于PCR技术的诊断试剂盒能在销售终端和客户无缝连接,分享医院PCR技术平台。核酸分子杂交技术虽然也占35%比例,然而由于其操作主要集中于专业的第三方实验室,在医院检验科和病理科尚未普及,故对分子诊断试剂盒的生产厂商而言,依托PCT技术平台是首选。

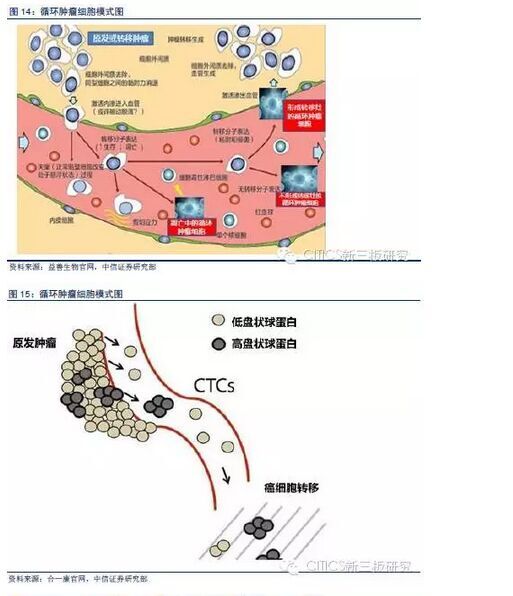

CanPatrol CTC二代检测是肿瘤个体化医疗检测领域的领先技术。循环肿瘤细胞(CTCs)是自发或因诊疗操作由实体瘤或转移灶释放进入外周血循环的肿瘤细胞,多数进入循环的肿瘤细胞在短期内死亡,而极少数具有高度活力、高度转移潜能的肿瘤细胞在循环系统中存活下来,相互聚集形成微小癌栓,并在一定条件下发展为转移灶。在外周血中检测到肿瘤细胞预示着有发生肿瘤远处转移的可能。相对于组织活检,只需要抽取5-10ml静脉血的CTCs检测被看作液体活检,将帮助医生发现患者外周血循环系统中的肿瘤细胞,并对其精确计数以及分子标记,对肿瘤的转移、疗效评价、预后判断以及个体化治疗提供可靠的依据。

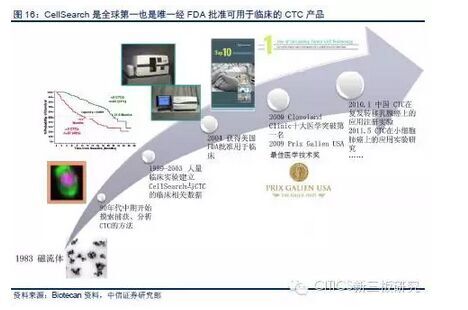

2012年8月中国国家食品药品监督管理局(SFDA)批准,由美国强生公司开发的肿瘤细胞检测产品CellSearch循环肿瘤细胞检测与分析系统适用于转移性乳腺癌患者的预后分析。CellSearch系统是唯一通过美国(FDA)和中国(SFDA)认证的CTCs检测技术,较少受到人为影响因素干扰,能够实现CTCs的半自动化检测并且具有较高的准确性和可重复性。美国食品和药品管理局(FDA)分别在2004年、2007年和2008年批准采用CellSearch检测系统用于转移性乳腺癌、结直肠癌及前列腺癌的预后评估、无进展生存(PFS)期和总生存(OS)期的预测。CellSearch能够对血液中的微量细胞进行精确分析,并且具有良好的可重复性和特异性,敏感性较高。根据检测技术来说,CTC设备主要分为体内检测和体外检测。其中前者是将检测系统留置于体内血管中;目前只有德国的GILUPI公司在开发。除此之外,其它的CTC设备都属于体外检测,即通过抽取7.5毫升的血液进行检测。目前国际上从事CTC设备研发公司有40-50家。其中立迪生物和新三板中的益善生物具有技术先发优势。益善生物自主研发的核心技术CanPatrol CTC二代检测,首先使用过滤的方法分离CTCs,然后基于分支DNA信号扩增技术进行RNA原位杂交(RNA-ISH),根据EMT标志物区分不同类型的CTCs。该技术能够从25,000,000,000个正常血细胞中鉴定出1个CTC(循环肿瘤细胞),还可以同步对该检测出的CTC(循环肿瘤细胞)进行分型鉴定,区分CTC(循环肿瘤细胞)恶性程度和比例。相对于传统医学影像检查,CanPatrol CTC检测可以提前2-6个月发现肿瘤变化,为预防复发转移提供依据。

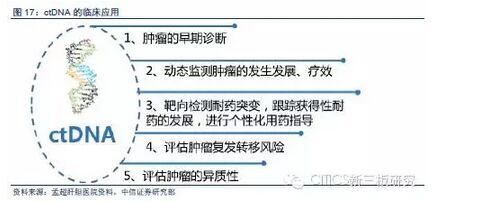

ctDNA检测是另一种无创早期肿瘤筛查名器。循环肿瘤DNA(circulating tumor DNA, ctDNA)是人体血液循环系统中不断流动的携带一定特征(包括突变、缺少、插入、重排、拷贝数异常、甲基化等)的来自肿瘤基因组的DNA片段,是拥有广泛应用前景的一类肿瘤标志物,可无创用于肿瘤早期诊断、发展过程监测、预后判断及个性化用药指导。ctDNA拥有很多优点,做到无创、无损、实时、多次,能够对肿瘤的演化、适应性改变、治疗效果进行监控,进行个性化治疗方案指导。血液中的ctDNA主要有三个来源:1、来自于坏死的肿瘤细胞;2、来自于凋亡的肿瘤细胞;3、来自于肿瘤细胞分泌的外排体。只需要一管血,就能够获得较传统活检更全面的癌症信息。CtDNA的分析指标主要包括cfDNA含量及完整性、ctDNA突变频率及甲基化频率、微卫星杂合性。

ctDNA是一种很好的预防筛检与预防康复的新手段,能够发现癌症高危群体。因为如果在健康人群中检查出ctDNA,即表示体内存在癌变细胞,那么就是癌症高危人群。这样依赖,ctDNA检测的目标人群便从肿瘤患者扩大到了普通健康人群,可以作为健康人群日常预防、监测身体癌变信号的一个普遍手段。这一人群是癌症治疗人群的十倍,这一产业在十倍到一百倍,未来市场空间巨大。在2015生物/生命健康产业展览会一号论坛上,深圳海普洛斯生物科技有限公司CEO许炎明在演讲中表示“在癌症的治疗上,ctDNA无创癌症基因检测将被广泛应用,传统的肿瘤标志物很可能被取代”。深圳海普洛斯生物科技有限公司作为ctDNA产业的领先企业,和深圳市人民医院联合启动的万人癌症计划正在进行,该计划将通过测序肿瘤患者和高危人群的血液样本,全程监控肺癌、乳腺癌、结直肠癌、胃癌、肝癌五种高发癌症的发展变化,并将于2016年12月完成第三期的测试,届时调查样本病例将达到10000例。

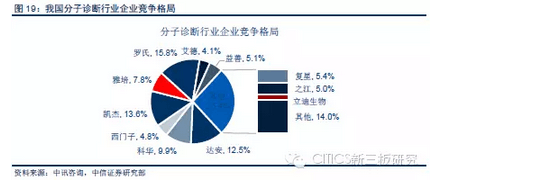

分子诊断市场国产设备为主、进口产品为辅。分子诊断市场目前以国内企业为主,主要企业包括达安基因、科华生物、复星医药等。由于专利原因,国外也只有少数几家企业生产该类产品,如罗氏、雅培、凯杰等公司,均有部分产品进入中国市场。形成了国产为主、进口为辅的产业格局,其中罗氏和达安基因市场占比最大分别为15.8%和12.50%。新三板中共有四家公司涉足该领域,分别是:致善生物、益善生物、吉玛基因和百傲科技。

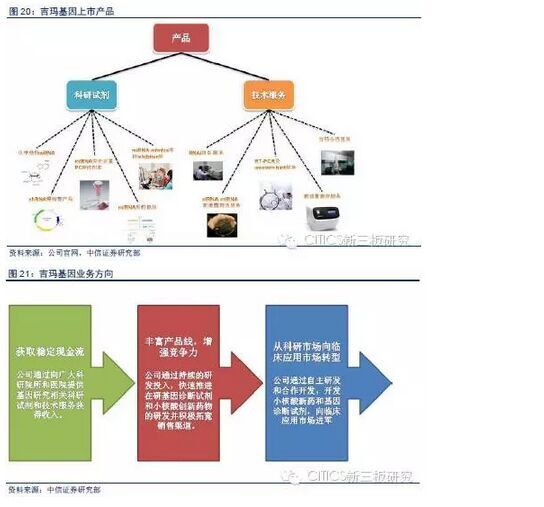

分子诊断行业上下游的服务提供商:吉玛基因于2007年8月成立,定位为分子诊断行业科研综合服务提供商。其现有产品包括:(1)RNA干扰产品以及相关DNA/RNA合成用生物化学试剂的研发和销售:化学修饰siRNA、miRNA mimics库和inhibitor库、miRNA荧光定量PCR试剂盒、miRNA质粒载体、shRNA慢病毒产品;(2)为科研单位提供研究外包服务:RNAi项目服务、吉玛全程服务、siRNA miRNA高通量筛选服务、RT-PCR及Western-Blot服务、高通量测序服务。2014年收入和扣非后净利润分别为3560和323万元。

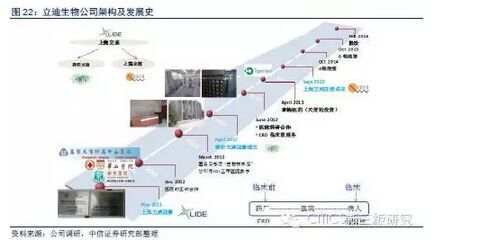

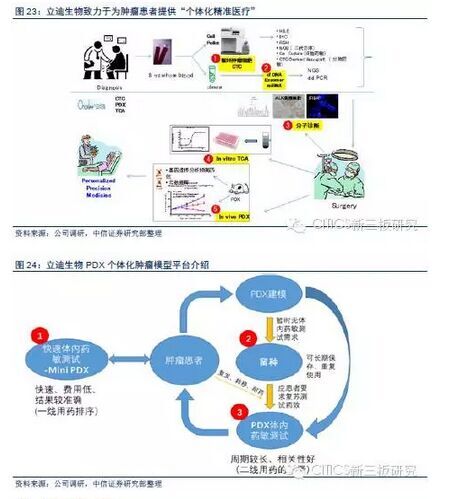

上海立迪生物技术有限公司是一家从事体外诊断的集研发、生产、销售于一体的生物公司。致力于肿瘤转化医学及精准癌症医疗研究,能够在临床上帮助和指导医生用药,提供个体化治疗方案选择的理论依据和指导。立迪生物拥有众多强大的科研资源,公司拥有AAALAC国际认证的SPF级实验动物中心、生物二级实验室、全自动免疫组织化学研究平台、细胞遗传学研究平台及世界一流的仪器设备。公司现已与多家世界知名医药企业及国内20多家知名三甲医院在个体化治疗研究展开了多层次丰富的合作。

立迪生物利用自主研发的精准医疗研究平台为患者提供个性化精准医疗一站式服务平台。公司自主研发的安可唯、安可巡两大研究平台能够满足患者个性化的不同检测需求。公司先进的诊断技术只需要患者8毫升全血,并将全血分离为细胞及血清,分别进行循环肿瘤细胞CTC、测序,利用血清进行药敏检测及生物标记物检测、药效预测。公司拥有最前沿的精准指导用药小鼠PDX模型,可将患者的肿瘤组织移植在免疫缺陷小鼠体内进行异种移植(PDX),形成肿瘤动物模型。在一定程度上,移植后的肿瘤周围的血运特点、坏死情况与患者体内移植相比有一定的差异,但这些区别,可以反映肿瘤在自然选择后将产生的异质性和适应性,因此可以提供重要、可靠的肿瘤体内生长指标,创造了与患者身体情况高度一致的“体内实验室”。当肿瘤增大,可以增加移植使用小鼠的数量,将这些小鼠作为检测药物反应的平台,模拟出不同药物在体内对该肿瘤的治疗效果。预计个体化的PDX模型将成为肿瘤治疗中的一大助力,帮助医师为患者制定最为适宜的治疗方案。公司依托现有的技术平台优势,进一步开展PDX推广,与国内著名三甲医院进行合作,与药厂共同开发伴随诊断并建立PDX药效数据库。除此之外,公司将同时开拓第三方检验服务与诊断试剂盒的研发销售业务,以联合实验室的方式占领医院市场,发展大众健康筛查及高端临检。

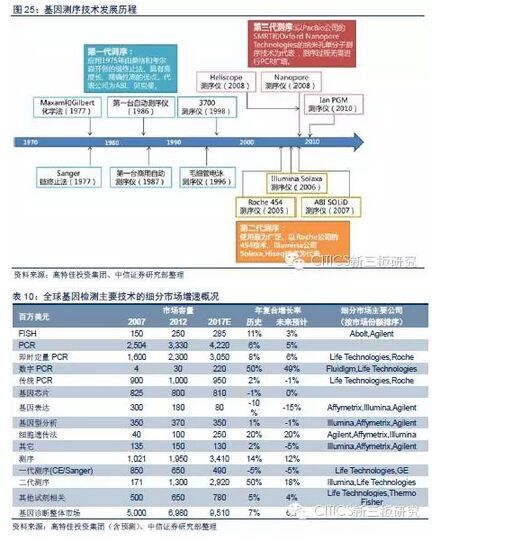

国家政策的支持及技术的不断突破是未来支撑基因测序蓬勃发展的两大基石。基因检测是从人体血液、体液或细胞中提取基因序列并进行测定,通常癌症相关基因的检出可提示患病的潜在可能。基因检测技术包含FISH、PCR、基因芯片及测序技术。其中,测序技术最受瞩目,在成本、通量水平和精确性上已经达到了临床应用的水平,并可用来指导临床用药。从基因检测的市场容量和年复合增长率来看,二代测序及数字PCR一直以来都保持50%的市场增速。未来,随着测序技术的提升,成本进一步下降,计算能力的提高,基因测序将成为常用检测手段。

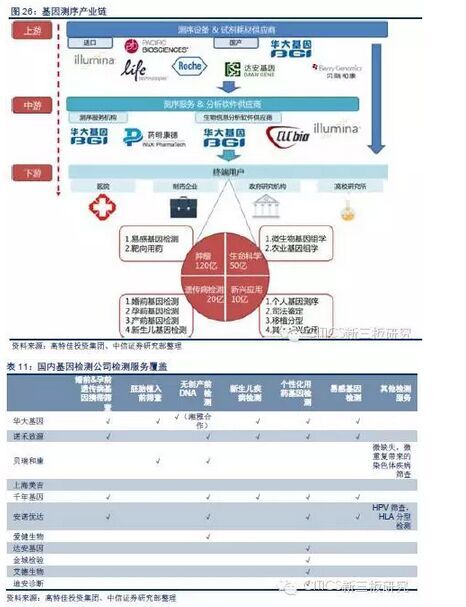

基因检测应用范围广,中游检测服务企业通过技术集成占有产业链核心环节。基因测序可应用于肿瘤检测、遗传病检测等多方面。根据Illumina的测算,未来基因检测在肿瘤应用领域市场规模将达到120亿美元,占比60%;婚前、孕前、产前及新生儿基因检测的市场规模可达20亿美元,占比为10%。在整个基因测序产业链中,处于中游的测序服务提供商将凭借其独有的技术获取产业链核心环节。现阶段,测序服务企业主要有Illumina、Roche、Pacific、Lifetech、华大基因、达安基因及贝瑞和康等公司,国内的医院、研究机构、药企等基因测序服务市场基本被有技术和成本优势的贝瑞和康、安诺优达等少数企业所占据。

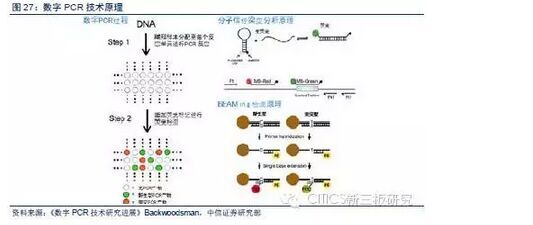

随着基因检测的发展,一众围绕基因检测的技术平台也不断出现。其中,数字PCR就是其中表现亮眼、用途广泛的代表。数字PCR有诸多应用,可以运用在产前诊断检测胎儿先天性疾病,可以通过检测DNA分子微卫星DNA的异常对癌症进行诊断检测,还可以用于微生物检测,例如HIV病毒的检测。数字PCR即Digital PCR(dPCR),它是一种核酸分子绝对定量技术。传统的聚合酶链式反应(PCR)技术,是一种在体外呈指数倍扩增核苷酸的技术。数字PCR(digitalPCR,dPCR)是将传统PCR的指数倍信号转换成线性的数字信号,通过特定的仪器读值,并利用统计学方法来分析PCR产物。因此不受扩增效率的影响,误差在5%以内。目前的数字PCR技术主要采用分子信标和TaqMan探针两种方式对PCR产物进行荧光标记。同时可运用BEAMing技术通过固液分离除去多余荧光探针,降低背景干扰。

该技术提出至今虽然只有十几年时间,但是由于其独特的技术优势和应用前景,使得其产业化发展相当迅速。迄今为止,已有包括Fluidigm和Bio-Rad等几家公司相继推出了数字PCR产品。2006年,美国Fluidigm公司开发出了第一台商业化数字PCR系统。随后Life Technologies推出了基于数字PCR技术平台的 OpenArray系统。2011年10月,Bio-Rad收购了QuantaLife,向市场推出了的QX100数字PCR系统。新的QX200更佳兼容定量PCR,能够有效降低实验成本。

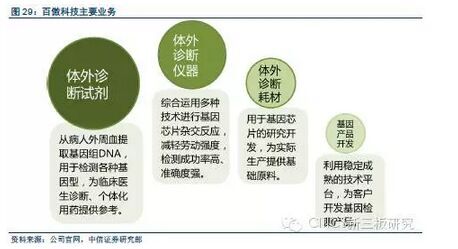

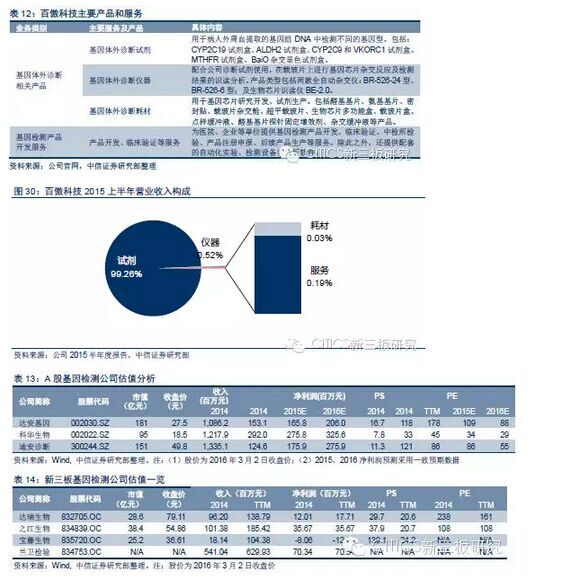

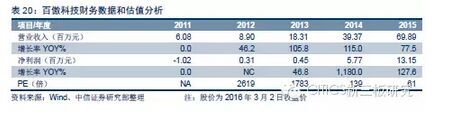

百傲科技股份有限公司成立于2000年11月,是一家专注于临床个体化用药基因诊断产品研发和生产的公司。公司通过其显色型生物芯片技术平台,为医院,体检中心、妇幼保健机构等客户提供基因诊断试剂盒和配套仪器。公司在2013年11月13日于新三板挂牌上市。2014年公司营业收入和净利润分别为3936.97万元和577.49万元,同比分别增长115%和1178.53%。2015年上半年营业收入和净利润分别为2982.16万元和409.97万元,同比分别增长106.41%和118.77%。

公司业务二:基因体外诊断仪器,与公司生产的试剂产品配套使用。公司的诊断试剂盒与其仪器是一套闭环体系,市场上没有仪器可以替代其自产仪器。配合仪器端的销售,公司主要通过定点投放和收费使用提供其仪器给医疗机构。2014年,公司在仪器销售端的收入为148.03万元,占全公司营业收入的3.76%。2015年上半年销售收入为15.38万元,占比0.52%。

行业风险:(1)技术升级的风险;(2)市场竞争加剧的风险。

公司风险:

(1)管理风险:随着公司规模的扩张,战略方向的改变对于精准诊断公司管理和销售布局带来很大挑战,面临一定的管理风险。

(2)人员流失的风险:精准诊断行业属于知识密集型行业,产品研发和技术创新依赖于核心技术人员和关键管理人员,如果未来相关公司核心的技术、管理、营销服务人才流失,将会对公司产生不利影响。

7.新三板精准诊断行业投资策略

7.1行业趋势判断:看好精准诊断行业的发展前景

看好精准诊断行业的发展前景。我国体外诊断产品市场规模在全球体外诊断产品占比仅为4.2%。2010年,我国体外诊断产品市场规模为122亿元。考虑到我国人口占全球人口比重达20%的数据,我们认为我国体外诊断市场总量偏低,未来市场增速可期。从2010年开始,我国体外诊断行业市场规模从122亿元,快速增长至2013年的215亿元,复合增长率达20.79%。伴随着人口老龄化、医药改革、政府合理引导规范市场、中产阶级需求提高等积极因素,预计我国体外诊断市场的供给在未来4年中将依旧维持超过20%的增速。体外诊断行业中分子诊断因其更贴近DNA水平,从而可获得贴合疾病生理状态的信息,可适用于多项肿瘤指标、急诊适应症的筛查,有助于医生精准针对不同基因型病人开处不同耐受、吸收和疗效程度的药物,未来具有爆发式增长潜力。

7.2行业投资策略:关注两大主线的优质公司

建议把握新三板和A股市场中“分子诊断和基因检测”两大大主线的公司,建议关注吉玛基因、百傲科技、致善生物、益善生物、之江生物、达瑞生物、达安基因、迪安诊断和科华生物。(1)分子诊断市场高速发展,CTC、PDX、CtDNA引领潮流。分子诊断技术可以从分子层面对疾病做出诊断,融合不同学科技术的分子诊断试剂将随着人口老龄化,医疗模式的转变而快速发展。目前我国分子诊断行业仍处于发展初期,2014 年我国分子诊断领域市场规模预计将达18.3 亿元,同比增速22.13%。随着技术不断升级和医疗准入的不断开放,新三板公司:吉玛基因、益善生物、致善生物、之江生物、兰卫检验有望获得巨大市场空间;(2)基因检测为精准医疗提供一众杀手级技术平台。根据Illumina的测算,未来基因检测在肿瘤应用领域市场规模将达到120亿美元,占比60%;婚前、孕前、产前及新生儿基因检测的市场规模可达20亿美元,占比为10%。百傲科技、达瑞生物、宝腾生物积极布局基因测序产业,有望受益于行业的爆发式增长。

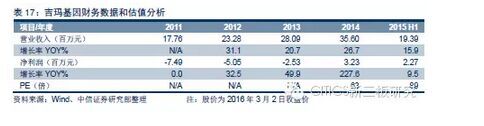

8.1吉玛基因(430601):从科研服务提供商,迈向临床诊断应用市场

分子诊断行业上下游的服务提供商。吉玛基因销售多品类生物化学试剂,并通过为科研单位提供研究外包服务,为公司带来稳定现金流。2015年上半年公司收入为1939万元,同比增15.85%;扣非后净利润由2014上半年的0元增至3844.08元。公司新研分子诊断试剂盒可针对多种肿瘤和免疫系统疾病做出诊断并可指导临床用药。现已完成临床前期实验,正在申请药证,预计2017年投放市场。

风险因素。市场竞争加剧的风险;实际控制人控制的风险;管理风险;人才流失和技术泄密的风险。

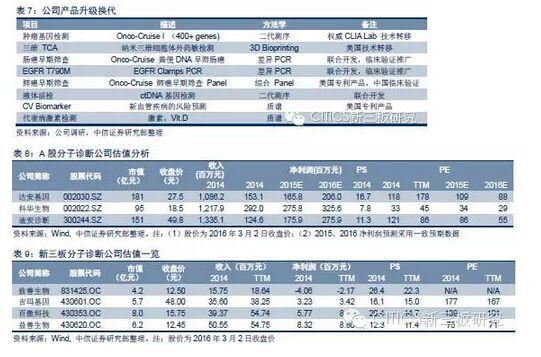

估值分析。我们选取A股体分子断行业作为估值参考,截至2016年3月2日,现可比公司平均市值125.2亿元,2015年PE为111X。吉玛基因市值5.7亿元。

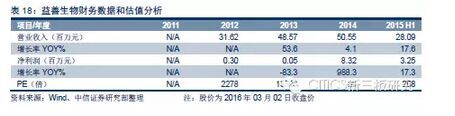

8.2益善生物(430620):融入CTCs技术的肿瘤个体化靶标检测服务提供商

肿瘤个体化治疗系统方案提供商。益善生物是一家为肿瘤患者提供个体化医疗靶标检测服务的检测试剂及服务的公司。公司现有四个检验所,从事第三方检测服务,并通过上市4类肿瘤检测试剂盒形成产品端的高低搭配。2015年上半年公司收入和净利润为2809万元和325万元,收入同比增速为17%。未来,公司料将加大体外肿瘤基因诊断业务,助力诊断业务的进一步发展。

益善生物经营分析:高研发投入帮助公司占据循环肿瘤细胞检测技术高点,四大检验所支撑公司第三方检测服务。高研发投入为公司积累了大量技术储备,公司现拥有专利134项。根据调研的信息,公司自主研发的CanPatrol CTC技术能够从25,000,000,000个正常血细胞中鉴定出1个CTC(循环肿瘤细胞),并对其进行同步分型鉴定,用以区分CTC(循环肿瘤细胞)恶性程度和比例。相对于传统医学影像检查,CanPatrol CTC检测可以提前2-6个月发现肿瘤变化。在第三方检测服务领域,公司建有4家医学检验所,能有效消化检测服务的订单,为肿瘤病人和医生提供全面检测报告。

益善生物经营展望:个体化医疗服务与高特异性的分子诊断试剂盒有望助力公司业务爆发式发展。公司重磅技术CanPatrol CTC二代检测技术达到国际先进水平,通过第三方检测服务形式盈利,随着药证的获得和经销商的进一步拓展,预计该业务今年将为公司带来近3000万的收入增量。公司新注册的K-ras、PIK3CA 、B-raf和EGFR基因突变检测四大试剂盒预计今年将为其带来2000万左右的收入增量。在产品线上,四大试剂盒和循环肿瘤细胞检测技术形成高低搭配,伴随公司销售重点从直销转变为经销,公司总体收入预计将维持现有的增速水平。

风险因素。竞争加剧的风险;营销模式变动的风险;政策不确定性风险。

估值分析。我们选取A股分子诊断行业作为估值参考,截至2016年3月2日,现可比公司平均市值125.2亿元,2015年PE为111X。益善生物市值6.2亿元。

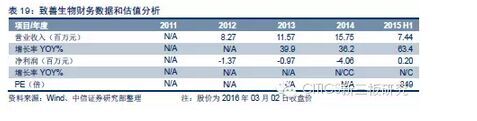

分子诊断行业上下游的服务提供商。致善生物产销多品类生物化学试剂,并通过代销PCR仪器,为公司提供稳定现金流。2015上半年,公司收入为743.54万元,同比增速162.41%;扣非后净利润扭亏,达到14290元。公司上市分子诊断试剂盒产品主要有:结核耐药系列检测试剂盒、地中海贫血基因检测试剂盒和白血病融合基因检测分子诊断产品系列。

公司经营竞争力分析:多区域销售开拓维稳公司现金流,高研发支出布局分子诊断产业。经营竞争力一:高研发支出提升公司科研水平增厚技术储备。公司研发费用2015上半年同比增加22.15%。高研发投入为公司积累了大量技术储备,公司现拥有专利13项,另有5种产品通过临床试验和质量管理体系考核。经营竞争力二:技术平台优势增强诊断试剂盒市场竞争力。公司在样本处理和基因检测两个环节构建了两大技术平台,具备后续新诊断品种开发的续航能力。经营竞争力三:管理能力改善提升公司竞争力。公司在研发和销售团队建设投入巨大,通过建立成熟的分子诊断试剂盒生产工艺和规范的生产流程,预计15种不同研发阶段的梯队试剂盒产品将形成公司未来5年的核心竞争力。

公司成长性分析:技术平台打造高特异性、高敏感性、涉及面广的分子诊断试剂盒。成长驱动力一:技术平台优势提升公司整体竞争力。公司的自动核酸提取仪器及多色熔解曲线分析技术(MMCA)正帮助公司诊断试剂盒在检测时间和操作流程两个维度上取得竞争优势,在研试剂盒充实公司产品储备。成长驱动力二:公司采用经销和直销相结合,直销为主的营销模式,在全国14个省区设立销售办事处。

风险因素。市场竞争加剧的风险;管理风险;人才流失和技术泄密的风险。

估值分析。我们选取A股分子诊断行业作为估值参考,截至2016年3月2日,现可比公司平均市值125.2亿元,2015年PE为111X。致善生物市值4.2亿元。

基因诊断技术的先行者。百傲科技专注于临床个体化用药基因诊断产品的研发和生产。公司通过其显色型生物芯片技术平台,为医院,体检中心、妇幼保健机构等客户提供体外诊断试剂盒、体外诊断仪器来获取收入。2015年营业收入为6989.34万元,同比增长77.5%;净利润为1314.63万元,同比增长127.6%。

百傲科技的两大核心竞争力:技术积淀和研发基因。(1)经营竞争力一:自主研发核心显色生物芯片技术,弥补传统方法缺陷,多优势立足市场高地。芯片技术能够实现PCR无法达到的高通量测序,也能够同时避免测序方法带来的难以处理的巨量数据,从而达到快速高通量测序、使用方便、准确性高的目的,具有广泛的应用前景。(2)核心竞争力二:优秀研发团队有望支撑业务快速拓展。公司高管领衔强大技术团队,高研发投入为公司奠定坚实技术基础,公司现拥有基因诊断7项发明专利及2项实用新型专利,以及1项著作权。

伴随产品适用疾病的拓宽和市场培育逐渐成熟,公司业务将迎来快速增长期。CYP2C19、MTHFR(C677T)、ALDH2(Glu504Lys)、CYP2C9和VKORC1基因检测试剂盒能针对血栓形成、华法林用药以及酒精代谢程度为临床治疗提供依据。随着医院渠道的日益下沉,未来公司的产品应用范围将继续深入扩展进入妇幼保健、生殖健康、消化、抗抑郁用药及体检市场,未来有望迈入快速发展期。

风险因素。市场竞争加剧的风险;管理风险;人才流失和技术泄密的风险。

估值分析。我们选取A股基因诊断行业作为估值参考,截至2016年3月2日,现可比公司平均市值125.2亿元,2015年PE为111X。百傲科技市值8亿元。

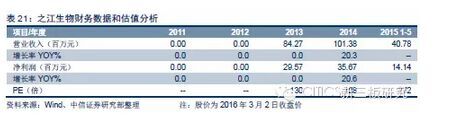

病原微生物诊断试剂的先行者。之江生物主要从事体外诊断行业中分子诊断试剂的研发、生产和销售,公司以荧光PCR诊断检测试剂为重心,兼顾核酸全自动提取平台领域、高通量测序领域的研发和布局。公司现有300多种试剂盒,主要应用于医学临床、公共卫生突发事件、出入境检验检疫等领域的病原微生物检测。2015年1-5月公司营业收入为4078万元,净利润为1414万元。

研发基因深植公司经营理念,独家产品形成市场竞争优势。(1)优秀研发团队增厚创新能力,高研发支出支撑公司丰富的产品线。公司目前共有研发人员43名,硕士以上学历占比55.81%。2014年的研发费用较2013年增长31.6%,在研的30多项试剂产品预计将在未来3~5年内陆续上市。公司研发得到政府支持,2014年获政府补助516.41万元,同比增长258.7%。(2)Autrax核酸自动化提取工作站国内一枝独秀。公司的Autrax工作站可同时处理96个样本,最多可以放置10个品种PCR试剂,且能够兼容国产试剂,与公司提供的配套磁珠法检测试剂共同使用可大幅提高检测精准度。该工作站预计到2015年底完成装机近50台。

疾病高发趋势推动微生物检测试剂盒市场,产品卡位行业先发优势。(1)公司试剂盒品种全面,主打产品技术领先,渠道深化销往70多个国家和地区。公司主打产品:HPV荧光定量PCR分型诊断试剂可区分15种亚型,是目前唯一可充分分型的HPV实时荧光PCR产品,此外公司烈性传染病系列检测试剂盒获得WHO官方认可和推荐,现已销往70多个国家和地区,预计未来将维持现有20%的增速。(2)战略布局高通量测序产业链。公司选择有高技术壁垒的产业链上游DNA建库和下游测序数据分析两环节为切入点,主攻微生物环境基因组领域。

风险因素。高新技术企业优惠政策变化的风险;新产品研发和技术替代风险;高科技人才流失的风险;主营业务单一的风险。

估值分析。我们选取A股基因诊断行业作为估值参考,截至2016年3月2日,现可比公司平均市值125.2亿元,2015年PE为111X。之江生物市值38.4亿元。

领先的优生优育领域体外诊断产品提供者。达瑞生物是一家专注优生优育领域,集研发、生产、销售于一身的体外诊断产品及检测服务提供商。公司以体外诊断试剂产品为业务支柱,配套体外诊断分析检测仪器及受托样品的检测服务。 2015年公司营业收入和净利润分别为2亿元和2906万元,同比增长108.7%/141.3%。

优秀研发基因卡位产筛行业先发优势。(1)高研发支出支撑公司丰富产品线,合作研发模式增厚创新能力。达瑞研发团队人员占总人数45.32%,承担过十余项国家重大课题及科技计划,目前公司拥有12项技术专利,130多项产品注册证书,是国内品种最齐全的优生和肿瘤分子诊断产品研产基地;(2)八项核心技术使公司全面涉足优生优育和定量免疫领域。八项核心技术平台:高通量测序平台、基因芯片平台、飞行质谱平台、定量PCR平台、串联质谱平台、CD-DST药敏平台、时间分辨平台及化学发光平台,助力公司在优生优育和定量免疫领域形成竞争优势。

渠道下沉驱动全产品线销量增长,二胎政策助推产筛检测业务爆发。随着“全面二孩”政策的放开,预计每年出生人口将增加40%左右;我国的癌症发病率和死亡率逐渐升高,根据国际癌症研究署预测,如不采取有效措施,我国癌症发病数和死亡数到2020年将上升至400万人和300万人。这两项趋势有望推动公司自主研发的覆盖5大项目共19种试剂产品的优生优育系列和包含13个试剂盒,可以检测出20多种肿瘤疾病的肿瘤检测系列产品销售量大成长。同时,达瑞生物依托达安基因,取得覆盖7大区域、30个省市、300多家医院的客户资源,并采取以代销为主,直销为辅的混合销售模式,与各地有影响力、辐射力的医院进行合作。

风险因素。竞争加剧的风险;技术替代的风险;新品研发的风险;专业人才流失的风险。

估值分析。我们选取A股基因诊断行业作为估值参考,截至2016年3月2日,现可比公司平均市值125.2亿元,2015年PE为111X。达瑞生物市值28.6亿元。

(转化医学网360zhyx.com)